目次

今回は、負債の勘定科目「未払消費税等(みばらいしょうひぜいとう)」について解説します。

「未払消費税等(みばらいしょうひぜいとう)」とは?

「未払消費税等(みばらいしょうひぜいとう)」とは、「課税事業者である場合に、納付すべき消費税が発生した」際に使われる勘定科目です。

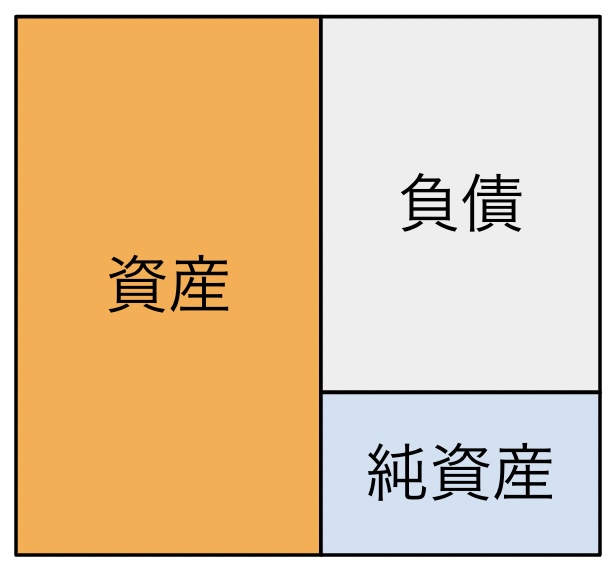

未払消費税等は、支払いが必要となるため、増加した場合は負債の科目となります。

「未払消費税等」が増加したときは「貸方」に記載します。

「未払消費税等」が減少したときは「借方」に記載します。

未払消費税等(みばらいしょうひぜいとう)の詳細

消費税納付は確定申告の時に行うため、決算の時点ではまだ支払いされていません。決算時に支払った仮払消費税等の金額が預かった仮受消費税等の金額より小さい場合、納付すべき消費税等が発生します。その場合に未払消費税等で仕訳します

[rml_read_more]

下記のような事業者は課税事業者となります。

- その課税期間(個人事業者は暦年、法人は事業年度)の基準期間(個人事業者は前々年、法人は前々事業年度)における課税売上高が1,000万円を超える場合

- 特定期間における課税売上高が1,000万円を超えた場合

- 2年前の事業年度(基準期間)の売上高が1,000万円を超える場合

- 課税事業者選択届出書を出した場合

- 設立資本金が1.000万円以上の場合

要件に当てはまらない場合は免税事業者となることの選択ができますが、免税事業者でも課税事業者となることを選択することができます。

未払消費税等は、税込経理方式を採用されている場合には使用されず、「税抜経理方式」を採用している場合に使用されます。税抜経理方式とは「商品や備品の仕入時に業者に支払った代金」や「消費者からもらった売上代金」を「消費税分と消費税以外に分けて処理する方式」のことをいいます。

未払消費税等(みばらいしょうひぜいとう)の仕訳例

決算にあたり、仮受消費税300,000円と仮払消費税200,000円を相殺、差額を納付すべき消費税として計上した。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 仮受消費税等 | 300,000 | 仮払消費税等 | 200,000 |

| 未払消費税等 | 100,000 |

確定申告を行い、消費税を納付した。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 普通預金 | 100,000 | 未払消費税等 | 100,000 |

決算にあたり、仮受消費税300,000円と仮払消費税200,000円を相殺、差額を納付すべき消費税として計上した。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 租税公課 | 100,000 | 未払消費税等 | 100,000 |

確定申告を行い、消費税を納付した。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 未払消費税等 | 100,000 | 普通預金 | 100,000 |